折戟北交所怎么办?

那就直接买一家沪市主板公司。

5月9日晚间,晨丰科技发布公告称,公司控股股东及其一致行动人,拟通过一套“组合拳”(表决权委托、协议转让及定增)将实控权拱手让于丁闵,而后者掌舵的核心企业,却曾折戟北交所。

一步变三步 规避重组上市

具体来看公告,此次交易共分3个部分。

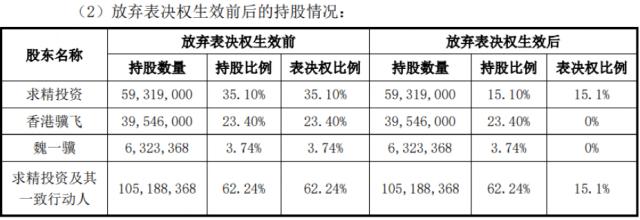

1、控股股东求精投资及其一致行动人香港骥飞、魏一骥,放弃其合计持有的公司7966.97万股股份对应的表决权。该部分股份占公司总股本的比例为47.14%。

2、求精投资向丁闵协议转让3380.04万股股份,占总股本的比例为20%,转让价格为9.93元/股。

同时,求精投资向重湖私募、方东晖分别转让1138.8万股、1413.06万股股份,分别占总股本的6.74%、8.36%,转让价格同样是9.93元/股。

在这一步,丁闵将成为公司的控股股东和实际控制人。

3、晨丰科技拟启动定增方案,以8.85元/股的价格,向丁闵发行5070.06万股股份。定增完成后,第一步的表决权放弃自动失效。

通过这一步,丁闵进一步巩固上市公司控制权。

交易完成后,丁闵持有上市公司8450.1万股股份,占本次发行后公司总股本的 38.46%,拥有表决权比例 38.46%。求精投资及其一致行动人持股比例被动稀释至20.88%。

观察该“三步走”交易,似乎实现了“多赢”。

1、现在的大股东能够卖个不错的价钱。

求精投资及其一致行动人目前持股比例较高,而公司二级市场交易并不活跃,9.93元/股的转让价格,较10.96元/股的最新收盘价,并没有折让过多。

2、“新主”得以摊薄成本。

丁闵虽然以较高的价格受让了部分股权,但其紧接着通过定增,获得了5070.06万股股份,由于定增价格较低,其受让成本进一步摊薄。

3、上市公司有钱入局新能源

此次定增募集的4.49亿元资金,将用于补充流动资金和偿还银行贷款。

同时,晨丰科技还将收购丁闵旗下的一揽子资产——通辽金麒麟100%股权、辽宁金麒麟100%股权、国盛电力100%股权、广星配售电51%股权、旺天新能源100%股权、广星发电100%股权和东山新能源100%股权。

这一揽子资产账面价值约为1.62亿元,双方协商后预计交易价格不超过3.6亿元。

以此,晨丰科技将入局清洁能源领域。

在投行人士看来,这一方案设计颇为精妙,用了“三步走”策略,实现了易主、资产注入的效果,如果直接用发行股份收购资产的方式,很有可能触及重组上市。“可将其视为‘类借壳’交易。”

折戟北交所 另有图谋

能够一套“组合拳”入主上市公司,丁闵也颇有来头。

资料显示,丁闵的核心资产是金麒麟新能源股份有限公司,后者曾在新三板挂牌,并一度冲击北交所。

2016年3月,金麒麟登陆新三板。

2020年10月,金麒麟发布公告称,10月28日,公司收到辽宁证监局下发的《辽宁证监局关于长江证券(行情000783,诊股)承销保荐有限公司对金麒麟建设科技股份有限公司辅导工作的无异议函》(辽证监函〔2020〕330 号),公司在长江证券承销保荐有限公司的辅导下已通过辽宁证监局的辅导验收。

10月28日,公司向股转公司递交了申报文件,拟向不特定合格投资者公开发行股票并在精选层挂牌。

此后,股转公司向公司发起多轮问询,最终公司未能完成全部回复,并在2021年12月17日,向北交所提交了终止上市审查的申请,其上市之路就此终止。

2022年4月,金麒麟宣布终止在新三板挂牌。彼时,就有人猜测,金麒麟或许将以另一种方式向A股市场发起冲击。

如今,金麒麟以“组合拳”的方式,欲“类借壳”沪市主板公司,其能否成行,值得密切观察。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。